Salle de presse

Réintroduire les cours d’éducation financière au secondaire

23 avril 2010

Vision de la semaine, RDI Économie, Radio-Canada

Tous les lundis, le Module économie de Radio-Canada vous présente une rubrique appelée Vision.

Cette rubrique présentée sur le web, également diffusée dans le cadre des émissions RDI économie et Classe économique, met en valeur la vision d’un acteur de l’actualité, un plaidoyer, un appel en faveur d’un enjeu.

Cette semaine, Louise Champoux-Paillé, secrétaire au MÉDAC (Mouvement d’éducation et de défense des actionnaires) demande le retour des cours d’éducation financière au secondaire.

Littérisme, lettrure et « littératie »

22 avril 2010

Christiane Charette, Première chaîne radio, Radio-Canada

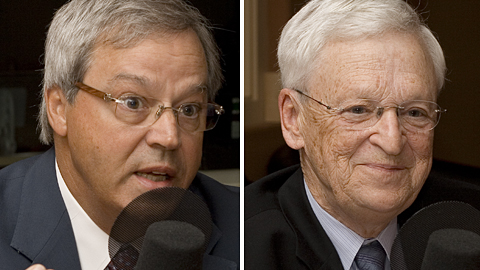

M. Claude Béland, président du MÉDAC, participe à une discussion sur l’éducation financière avec M. Jacques Ménard à l’émission de Mme Christiane Charette à la radio de Radio-Canada, le jeudi 22 avril 2010, entre 9h et 10h.

L’éducation financière doit commencer à l’école

Le Groupe de travail sur la littératie financière récuse l’abolition du seul cours d’économie du secondaire

20 avril 2010

Alexandre Shields, Le Devoir

Le système d’éducation devrait être beaucoup plus impliqué dans les efforts visant à améliorer les connaissances et les compétences financières des Canadiens. Tel est le message unanime qui est ressorti de la première journée de consultations publiques organisées à Montréal par le Groupe de travail sur la littératie financière.

Le Mouvement d’éducation et de défense des actionnaires (MEDAC) a d’ailleurs recommandé, en tête de liste de ses priorités, « la réintroduction des cours d’éducation financière au niveau secondaire au Québec ».

« La décision d’abolir le cours qui était donné [en Ve secondaire] n’est pas très sage. Lorsqu’on pose quelques questions aux gens qui suivent nos formations ou nos conférences, on constate que leurs connaissances financières sont minimales. Parfois, l’ignorance est profonde. Alors, pourquoi ne pas enseigner certaines notions aux jeunes tandis qu’ils sont à l’école? », a fait valoir son président, Claude Béland. Une recommandation qui a fait pour ainsi dire « l’unanimité » parmi la douzaine de groupes qui sont venus présenter un mémoire dans le cadre des consultations, a expliqué le vice-président du groupe mis sur pied par Ottawa, L. Jacques Ménard.

[…]

Un projet de société à partager

Montréal, le 19 avril 2010 — Engagé dans la défense et la promotion des droits des épargnants et investisseurs depuis maintenant plus de quinze ans, le MÉDAC partagera avec le Groupe de travail sur la « littératie » financière sa lecture de la situation en regard de l’éducation financière des consommateurs de produits financiers au Québec. S’appuyant sur les constats suivants :

— La majorité des consommateurs de produits et services financiers ont des connaissances limitées en la matière. Or, ceci constitue un sérieux handicap, chacun dans sa vie de tous les jours étant confronté à des questions ou des sujets qui relèvent de la finance : le choix d’un produit financier pour payer ses études, pour acheter une maison, protéger sa famille, régler ses emprunts, effectuer des placements ou planifier sa retraite.

— La participation à des cours d’éducation financière incite les consommateurs à devenir davantage proactifs en révisant le mode de gestion de leur portefeuille de titres financiers et à réévaluer leur niveau de tolérance au risque

son président, Claude Béland, formulera les recommandations suivantes :

— la réintroduction des cours d’éducation financière au niveau secondaire au Québec;

— la mise en place d’une charte des droits et responsabilités de l’épargnant-investisseur faisant ressortir les obligations de formation de l’investisseur, mais également les obligations de l’industrie financière à donner une information complète et adaptée;

— l’engagement des gouvernements tant du Québec que d’Ottawa à promouvoir l’éducation financière. À cet égard, nous suggérons par exemple, la déduction des frais de formation en éducation financière contre les revenus de placement aux deux paliers gouvernementaux et la reconnaissance des cours d’éducation financière et de préparation financière à la retraite dans le cadre des investissements d’au moins 1 % de leur masse salariale que les employeurs québécois se doivent d’effectuer en vertu de la Loi favorisant le développement et la reconnaissance de la compétence de la main-d’œuvre.

Pour le MÉDAC, un tel projet d’accroître les compétences financières des Québécois doit être une cause rassembleuse et non-instigatrice de différends de juridiction constitutionnelle. Les stratégies et les actions doivent tenir compte des particularités de chacune des provinces. L’éducation financière est un enjeu de société dont l’objectif ultime est de faire émerger des générations de citoyens plus informés et avisés, des institutions financières davantage soucieuses d’offrir à leurs clients une information complète et rédigée en langage simple et clair et des gouvernements assumant leur part de responsabilité en adoptant des stratégies proactives de prévention. C’est une cause exigeant que nous mettions tous l’épaule à la roue, une cause à partager à tous les échelons de notre société.

Les petits porteurs disposeront d’ici peu d’un opérateur pour voter en ligne

15 avril 2010

M. RN., Les Échos

L’Association française des professionnels des titres (Afti) désignera fin avril un opérateur commun à toutes les banques dépositaires pour le vote électronique des actionnaires. Sur le même sujet

AG 2010 : les sociétés du CAC 40 recomposent leurs conseils

C’est l’Arlésienne des assemblées générales. Le vote électronique des actionnaires est autorisé depuis la loi sur les nouvelles régulations économiques (NRE) de 2001. Mais aucune solution efficace n’a émergé depuis cette date. « C’est un chemin de croix, explique Loïc Dessaint, directeur associé du cabinet de conseil aux investisseurs institutionnels Proxinvest. Il faut téléphoner à votre banquier pour que celui-ci se mette en relation avec la banque qui centralise les votes de l’assemblée générale et qu’il lui communique votre adresse de courriel. Et la procédure ne s’arrête pas là. »

Voilà pour ceux qui souhaitent recourir aux canaux électroniques. Il existe toujours l’option, plus classique, du formulaire papier. Des méthodes plutôt vieillottes qui devraient bientôt changer, affirme l’Association française des professionnels de titres (Afti). Celle-ci a lancé à la mi-mars un appel d’offres soutenu par l’ensemble des banques dépositaires, dont les branches spécialisées de BNP Paribas (BPSS), Société Générale (SGSS) et Crédit Agricole (Caceis). « Un grand nombre de sociétés de tout niveau - infrastructures de marché, SSII -ont été sollicitées, lance Marcel Roncin, président de l’Afti. Cette initiative s’inscrit dans la logique de la directive européenne sur le droit des actionnaires, dont l’ambition est de permettre le vote sur Internet dans toute l’Europe », ajoute-t-il. Appel d’offre

Le lauréat de cet appel d’offres sera désigné d’ici à la fin du mois d’avril, précise Marcel Roncin. A compter de cette date, l’association se retirera et laissera les banques créer une instance de gouvernance crédible pour superviser cette nouvelle infrastructure actionnariale. Le cahier des charges prévoit que ce nouveau service permette aux actionnaires, petits ou grands, de voter à partir des systèmes Internet de leurs banques. Cette nouvelle faculté se matérialisera par un onglet ou une autre forme de signalétique sur la page sécurisée consultée par les clients des établissements. De là, le porteur de titres pourra décider ou non d’émettre un vote sur chacune des résolutions de l’émetteur visé. Le vote sera ensuite véhiculé vers un site central, chargé de collecter les votes. Ce site jouera le rôle « d’urne informatique » et se chargera de transmettre ses données à la banque centralisatrice le matin même de l’assemblée générale concernée. Le projet, s’il arrive à son terme, devrait susciter l’adhésion des différents acteurs de la place. Ceux-ci réclament un vote en ligne depuis longtemps. Proxinvest avait tenté d’imposer une solution, le site de vote en ligne appelé Direcvote.fr, mais n’a pas reçu le soutien cardinal des grandes banques françaises, qui gèrent les votes de l’écrasante majorité des assemblées générales des sociétés cotées. L’objectif affiché par l’Afti est d’offrir aux actionnaires un vote en ligne pour la prochaine saison des AG, en 2011.

AG 2010 : les sociétés du CAC 40 recomposent leurs conseils

15 avril 2010

Mathieu Rosemain, Les Échos (France)

Le leader mondial du luxe, LVMH, ouvre aujourd’hui la saison 2010 des assemblées générales des sociétés du CAC 40. Leurs actionnaires devront se prononcer sur nombre de nominations de nouveaux administrateurs (-rices).

Elles aussi offriront peut-être le signe que la crise arrive à son terme. Les assemblées générales annuelles des sociétés du CAC 40 débutent aujourd’hui dans une atmosphère beaucoup moins morose que l’an passé. L’indice de référence a enregistré hier un nouveau record en 2010 et les principaux protagonistes du séisme boursier de 2008, les banques, retrouvent des couleurs de part et d’autre de l’Atlantique. C’est le leader mondial du luxe LVMH (propriétaire des « Echos ») qui ouvre le bal cette année. Peu de chances que ses actionnaires se montrent hargneux : le groupe dirigé par Bernard Arnault vient de publier un chiffre d’affaires en forte hausse au premier trimestre et les perspectives sont bonnes. Aucune des résolutions soumises au vote de l’assemblée ne devrait poser problème, mais l’une d’entre elles, la nomination de l’historienne Hélène Carrère d’Encausse comme administratrice, illustre le phénomène actuel de recomposition des conseils des 40 champions français. Vallourec, Vivendi, AXA ou encore PPR ont nommé de nouveaux administrateurs ou proposé des résolutions en ce sens. Leur point commun : elles font la part belle aux femmes, jusqu’ici nettement sous-représentées dans les conseils d’administration des grandes valeurs françaises.

Chez LVMH, la nomination d’Hélène Carrère d’Encausse, quatre-vingt-un ans, porterait à deux le nombre de femmes sur dix-neuf administrateurs, aux côtés de Delphine Arnault, fille du dirigeant. C’est encore loin du seuil de 40 % inclus dans deux propositions de loi aujourd’hui en débat au Parlement. Mais cette résolution et les nombreuses sollicitations reçues par les administratrices professionnelles ces jours-ci suggèrent que les grands groupes anticipent l’adoption d’un quota par les élus nationaux. D’autant que ces incitations s’accompagnent d’une attention particulière portée depuis les débuts de la crise sur le cumul des mandats de la part de plusieurs hauts dirigeants.

Changements de gouvernance

Cette situation en ferait presque oublier le sujet phare des AG de 2009 : la rémunération des grands patrons. Les attributions de stock-options ou d’actions gratuites ne semblent plus préoccuper les petits porteurs autant que l’an passé. C’est peut-être, là aussi, la conséquence de l’amélioration du paysage économique de nombre de grandes entreprises, institutions - financières en tête. Celles-ci se gardent bien, cependant, d’affirmer que l’avenir est radieux. D’où cette autre tendance de fond affichée par plusieurs des 40 champions : la concentration des pouvoirs à la tête de l’exécutif. La Société Générale y a eu recours, en réunissant les rôles de président et de directeur général dans les mains de Frédéric Oudéa. Vinci fait de même et proposera le 6 mai à ses actionnaires le cumul des mêmes fonctions au bénéfice de Xavier Huillard. Pour donner à Henri de Castries les mêmes responsabilités, AXA va même jusqu’à changer son mode de gouvernance, en proposant de passer d’une société avec directoire et conseil de surveillance à une société avec conseil d’administration, la première interdisant de fait la possibilité de cumuler les rôles de président et de dirigeant opérationnel.

Les sociétés concernées justifient ces changements de mode de gouvernance en mettant en avant la nécessité d’accroître l’efficacité des processus de décision en période de crise. C’est cette même nécessité qui motive, d’ailleurs, le raider américain Guy Wyser-Pratte à l’égard de Lagardère. Cet actionnaire minoritaire a tout bonnement proposé de revoir les statuts du groupe français, aujourd’hui société en commandite par actions (SCA), dont il juge le conseil « antidémocratique et médiéval. » Une résolution vertement rejetée par la gérance de Lagardère.

« Les données bancaires de Mark Carney compromises par un […] un employé corrompu de la Banque Royale du Canada » @RBC @RBCfr https://t.co/EUUBiE0pYL pic.twitter.com/rhn8zP9lCd

— Le MÉDAC (@MEDACtionnaires) September 25, 2025

Quelle est la responsabilité des compagnies quant aux déclarations publiques de leurs employés faisant la promotion de la violence? “many […] who cheered the firing of participants in the Jan. 6 […] riots are appalled by dismissals of Kirk’s critics now” https://t.co/BUP56bdRd2

— Le MÉDAC (@MEDACtionnaires) September 22, 2025

Paul-Antoine Jetté, chroniqueur à Sauve qui peut!, animée par @PYMcsween, dresse un portefeuille « équilibré » de FNB indiciels :

— Le MÉDAC (@MEDACtionnaires) September 10, 2025

• 30 % 🇨🇦 : XUS ou VFV

• 30 % 🇺🇸 : XIC ou VCN

• 30 % international avec XEF (ou VIU?)

• 10 % d’obligations 🇨🇦 : XBB ou VABhttps://t.co/8Y6QILL51f

Si tant avait été qu’il eût fallu une métaphore de plus pour illustrer le sentiment des actionnaires éplorés de @LionElectrique. 🔥😢 https://t.co/b9kU2XsqPY pic.twitter.com/rjAPrZk0eb

— Le MÉDAC (@MEDACtionnaires) September 9, 2025

Qui sont les actionnaires de @CoucheTardQc détenant les 111 489 508 actions (14,44 %) votées en faveur d’un vote consultatif annuel sur ses politiques environnementales et les 279 531 760 actions (36,20 %) pour le retour des assemblées en personne? https://t.co/GnWM9R9flG pic.twitter.com/rQFAGRInen

— Le MÉDAC (@MEDACtionnaires) September 8, 2025

A-t-on vraiment besoin de ça, dans une perspective d’investissement (individuel) à long terme, pour la retraite, par exemple? N’est-ce pas plutôt un instrument pour les organisations? https://t.co/kkM86fBkY6

— Le MÉDAC (@MEDACtionnaires) August 26, 2025

La @SECGov publie, dans une (nouvelle) page web, les graphiques des principaux indicateurs statistiques concernant les marchés de capitaux. L’annonce : https://t.co/lqShDaBLWv La page : https://t.co/N28qy1wtVg Un exemple de graphique : pic.twitter.com/8Omu7xjPNb

— Le MÉDAC (@MEDACtionnaires) August 14, 2025

🇺🇸Une étude de la @FINRAFoundation pour l’éducation de l’org. d’autorèglementation du courtage en valeurs mobilières @FINRA dit : les « jeunes investisseurs, en particulier les hommes, sont ouverts à l’idée de recevoir leurs conseils financiers de » l’IA. https://t.co/AQetgKgcrA

— Le MÉDAC (@MEDACtionnaires) July 28, 2025

🇺🇸 Un jugement récent empêchera la @SECGov d’exiger plus de transparence d’@issgovernance et de @GlassLewis. https://t.co/HqShUuxIxL Aussi, retour aux questions de bonne gouverne (gouvernance) et de rémunération traditionnelles. https://t.co/JitpTLcQNe

— Le MÉDAC (@MEDACtionnaires) July 28, 2025

La Governance for Growth Investor Campaign (GGIC), soutenue par @ShareAction, qui regroupe des fonds de pension qui gèrent 150G£ d’actif, réclame de toutes les entreprises du FTSE 100 de tenir des assemblées en personne plutôt que seulement virtuelles. https://t.co/4Rq6COgTnS

— Le MÉDAC (@MEDACtionnaires) July 28, 2025

L’Office d’investissement du régime de pension du Canada (OIRPC) @cppinvestments abandonne son objectif d’atteinte de la carboneutralité en 2050 (net zero), après seulement 3 ans, en l’annonçant dans la section FAQ de son site web. https://t.co/lxMT6ssnF1 https://t.co/1B2LZyT93y pic.twitter.com/ctU3MAF2rW

— Le MÉDAC (@MEDACtionnaires) May 30, 2025

Des investisseurs institutionnels d’importance (950 milliard$ sous gestion) demandent que Musk travaille 40 h/sem. pour Tesla. Ils détiennent 0,25 % des actions de Tesla. https://t.co/ag87Tgkp7I

— Le MÉDAC (@MEDACtionnaires) May 29, 2025

BlackRock parie sur l’intérêt des investisseurs pour le secteur de la défense (en Europe…) en constituant un FNB indiciel. https://t.co/QNey6GoRs2

— Le MÉDAC (@MEDACtionnaires) May 29, 2025

« retirer des sommes de ses comptes de courtage imposables vers des [CELI] en générant ainsi artificiellement des pertes dans les premiers et des gains dans les seconds » — @lautorite https://t.co/gpPQdhi39s

— Le MÉDAC (@MEDACtionnaires) May 29, 2025

« Le remplacement de Bruce Guerriero et de Daniel Rabinowicz est réclamé […] La suppression de la structure à deux catégories d’actions est aussi revendiquée » https://t.co/2C4FI4U2RX

— Le MÉDAC (@MEDACtionnaires) May 23, 2025

Le nombre de propositions d’actionnaire concernant la gouvernance a diminué moins vite que les propositions d’actionnaire sur l’environnement, de 2018 à 2025, aux É.-U.-d’A., selon ISS. Dans l’ensemble, c’est un creux sur 8 ans. https://t.co/dAucnupAPw

— Le MÉDAC (@MEDACtionnaires) May 23, 2025