Rapports de force tectoniques dans le contrôle financier

24 octobre 2019

Dominique Lemoine

Au fil du siècle dernier, de plus en plus du pouvoir théorique sur les entreprises inscrites en bourse et de leurs actions qui étaient auparavant détenus par les propriétaires et par de plus petits actionnaires ont lentement glissé dans les mains d’imposantes sociétés de gestion d’actifs.

Dans le cadre d’une présentation à Harvard le 4 octobre 2019, l’économiste politique Benjamin Braun (de l'Institute for Advanced Study et du Max Planck Institute for the Study of Societies) a fait remarquer que la détention des actions a été consolidée au cours des 100 dernières années entre les mains d’une poignée de puissantes sociétés de gestion d’actifs, contribuant ainsi à la formation d’un actionnariat intermédiaire parfois désintéressé des enjeux de gouvernance et de rendements durables, ainsi que sujet aux conflits d’intérêts.

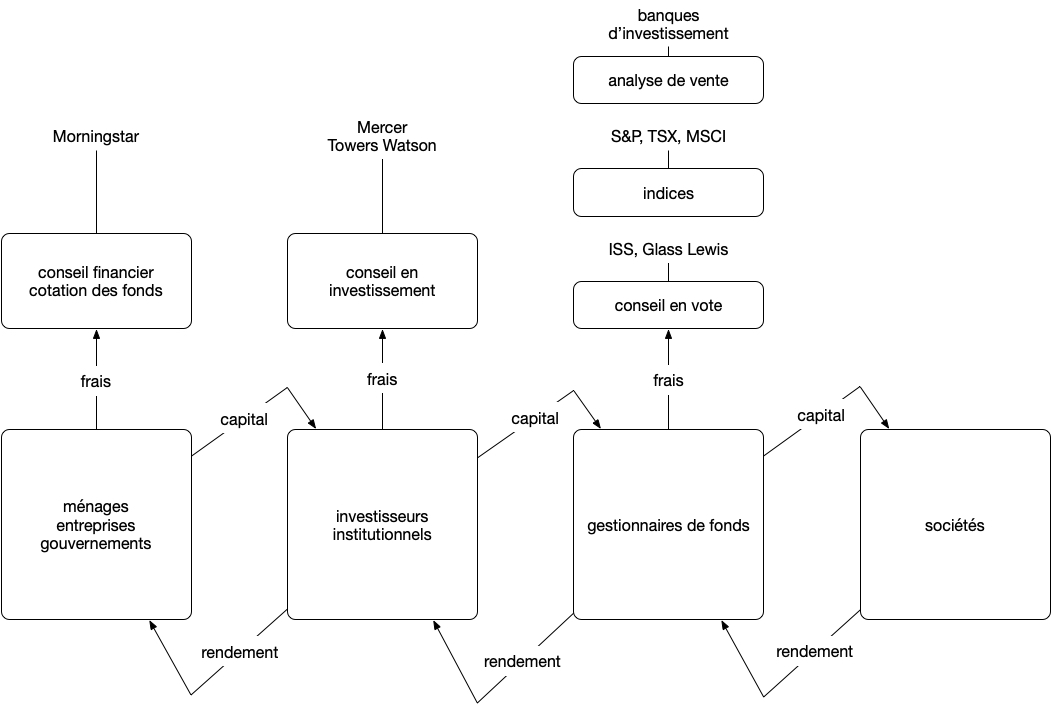

Selon Braun, les caractéristiques principales du système actuel sont la concentration de la structure de propriété des sociétés ouvertes entre les mains d’actionnaires minoritaires mais puissants, par exemple BlackRock, Vanguard ou State Street (The Big Three), dont l’ensemble des actifs détenus pour leurs clients est universellement diversifié, dont les revenus sont des frais de gestion plutôt que des rendements, et qui conséquemment ne sont pas toujours préoccupés par la durabilité et par la survie de chacune des entreprises dont ils détiennent des actions pour leurs clients investisseurs institutionnels ou individuels notamment intéressés par la gestion indicielle.

Par exemple, Braun souligne qu’aucune des 4000 propositions d’actionnaires soumises entre 2008 et 2017 aux entreprises de l’indice Russell 3000 ne provenait de l’un ou l’autre des trois plus imposants gestionnaires d’actifs.

Conflits d’intérêts favorables au statu quo

Braun identifie un certain nombre de conflits d’intérêts qui limitent la capacité et le pouvoir théorique des gestionnaires d’actifs à assumer des rôles plus significatifs dans la neutralisation des externalités négatives générées par les activités des entreprises détenues, par exemple les externalités environnementales et sociales qui peuvent nuire à la durabilité des entreprises détenues et de l’économie réelle.

D’abord, les entreprises de gestion d’actifs perçoivent parfois comme étant une dépense leur participation actionnariale et leur dialogue avec les entreprises qui font partie de leur portefeuille.

Ensuite, les entreprises de gestion d’actifs sont parfois en concurrence pour obtenir des mandats de gestion externe de caisse de retraite auprès des sociétés dans lesquelles elles ont investi.

De plus, leur propriété commune d’entreprises dans une même industrie pose le risque de baisse de la concurrence entre des sociétés ainsi détenues qui devraient en théorie être rivales, y compris en matière de responsabilité sociale.

Enfin, la propriété directe ou indirecte d’actions est concentrée entre les mains des plus favorisés, dont la perception des coûts et bénéfices des externalités peut différer de celle des défavorisés.

Lire aussi :

BlackRock pointée du doigt pour sa taille ›››